Gdzie żyją strategie?

Po stworzeniu tydzień temu narzędzia Mapa wyników funduszy, i krótkim tekście o motywacji za jego stworzeniem, dziś czas na analizę i wnioski, jakie można z niego wyciągnąć.

Układ odniesienia

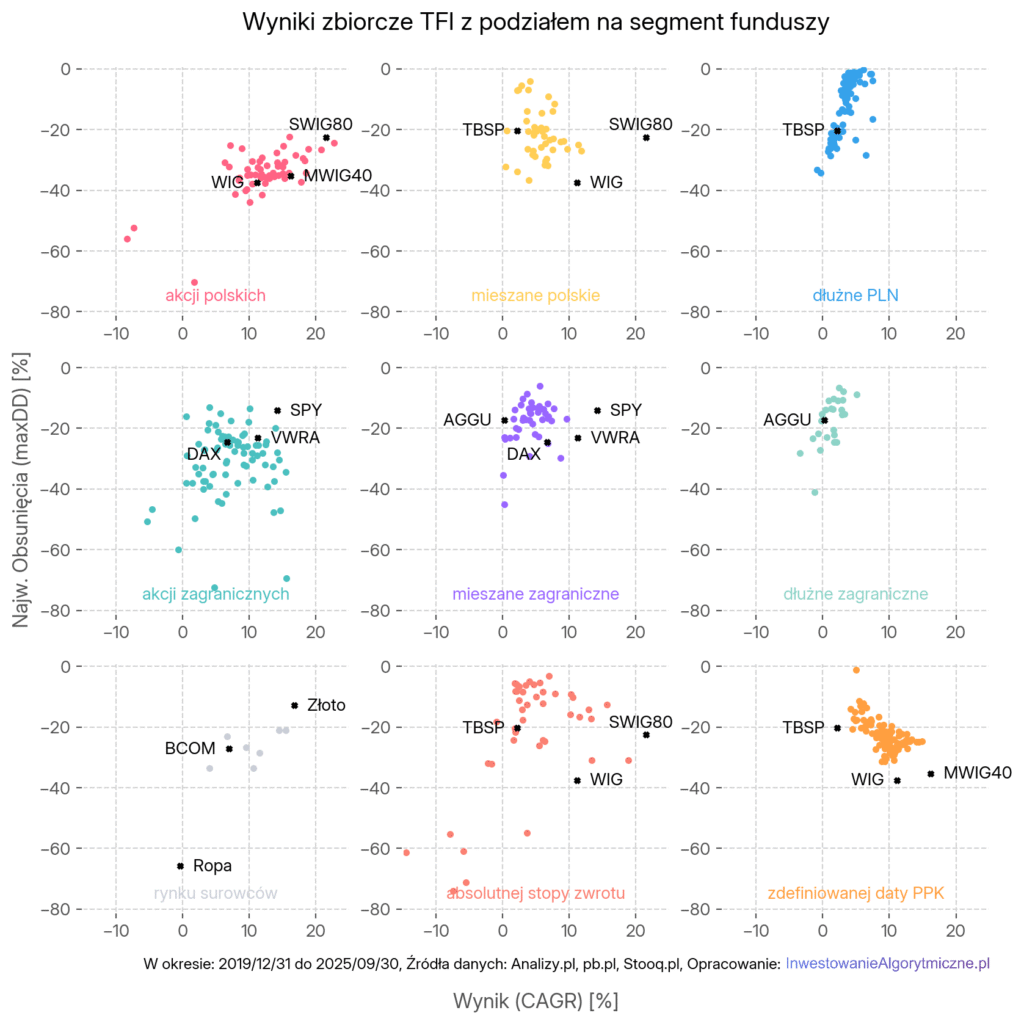

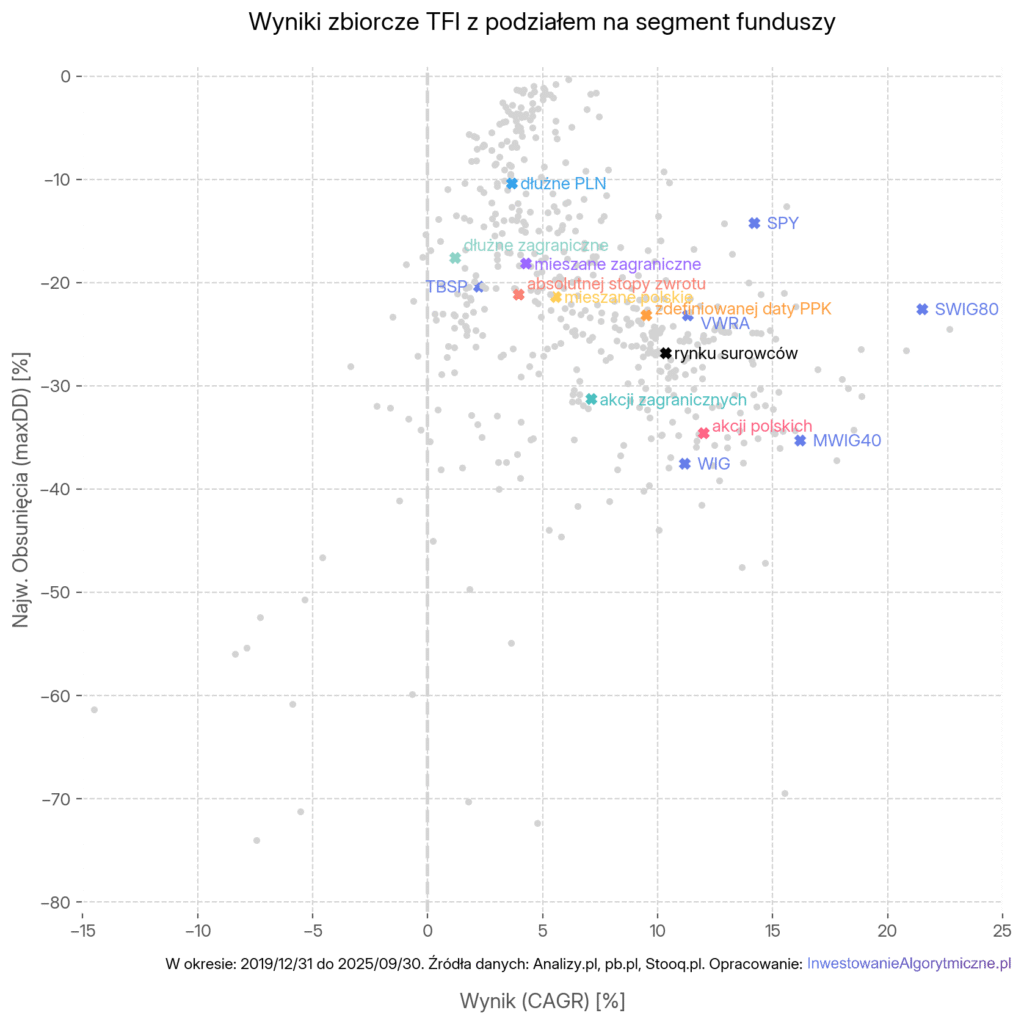

Na początek załączam zbiorcze zestawienie wyników dla wszystkich 9 głównych segmentów funduszy polskich TFI (wyłączam segment wierzytelności, zawierający tylko 2 fundusze, i nieruchomości, zawierający tylko jeden). Dla każdego z segmentów dobrałem zestaw kilku (2-3) pasywnych punktów odniesienia, żeby wykresy dało się sensownie porównywać.

Zestawienie będzie nam pomocne w przyszłości, kiedy dodam do tego kolejne strategie algorytmiczne, i zobaczę jak ich wyniki porównują się zarówno z benchmarkami pasywnymi, jak i wynikami najlepszych polskich funduszy inwestycyjnych.

Przypominam, że na każdym z wykresów: oś pozioma to wynik, unormowany do wielkości rocznej (CAGR), wygodnej do porównań; oś pionowa to największe obsunięcie wyniku, ile % zjazdu wartości inwestycji należało wytrwać w najgorszym jej momencie (maxDD). Dane są za okres 2019/12/30 – 2025/09/30.

Kolorami oznaczone są wyniki funduszy, natomiast na czarno wybrane instrumenty pasywne. Wszystkie pasywne są przeliczone do wyniku w PLN, i są w wersji uwzględniającej dywidendy („total return”). Wersje pasywne zazwyczaj (z wyjątkiem polskich indeksów) biorę po prostu jako ETFy akumulujące dywidendę na ten indeks.

Wykresy są też uszeregowane od tych przeważnie bardziej zmiennych (akcyjne / surowcowe z lewej strony) do tych najmniej (dłużne z prawej).

Wybrane punkty odniesienia dla poszczególnych funduszy to:

– akcje polskie: WIG (domyślnie uwzględnia dywidendy), MWIG40 i SWIG40 (oba w wersji „Total Return”),

– mieszane polskie: dodany TBSP, czyli indeks obligacji stałoprocentowych rządu polskiego,

– dłużne PLN: tu tylko TBSP,

– akcje zagraniczne i mieszane zagraniczne: indeks giełdy niemieckiej DAX, indeks amerykańskiej S&P500 (SPY), VWRA, czyli Vanguard FTSE All-World UCITS, EEM, czyli indeks iShares Emerging Markets oraz AGGU, czyli iShares Core Global Aggregate Bond ETF (taki trochę światowy odpowiednik naszego indeksu TBSP, szeroki indeks obligacji rządowych),

– dłużne zagraniczne: tylko AGGU,

– rynku surowców: tu dla porównania wziąłem wynik zmian cen ropy (przeliczony oczywiście na złotówki), bo stanowi ona procentowo największy udział większości indeksów surowcowych, złota (mającego ostatnio fenomenalny rajd), oraz BCOM, czyli ETFa na indeks Bloomberg Commodity Indeks total return,

– absolutnej stopy zwrotu: to jest najtrudniej, bo te fundusze zwykle nie mają benchmarku; często korzystają z autorskich rozwiązań, nietypowych spółek, itp. Zostawiłem domyślne indeksy dla polski, w tym SWIG80, bo fundusze te często inwestują w mniej znane spółki,

– zdefiniowanej daty PPK: te fundusze inwestują głównie w Polsce, i głównie jako miks akcje/obligacje (zmieniający się z datą do wygaśnięcia), więc naturalnym punktem odniesienia są duże i średnie akcje polskie (WIG, MWIG40) i indeks obligacji TBSP.

Nie podaję konkretnych liczb, bo można je dość wygodnie odczytać choćby z samej mapy, ale widać dość dobrze, że pasywne instrumenty często „rozpinają” wyniki funduszy, tj. można z nich sobie wyobrazić obszar, wewnątrz którego wyniki funduszy „funkcjonują”.

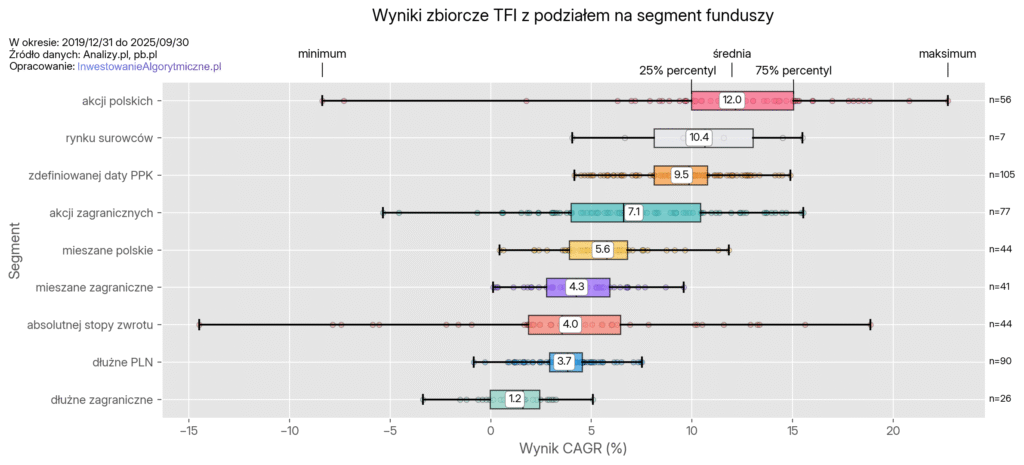

Zbiorcze wyniki – średnioroczny CAGR

Przenosząc powyższe wyniki na jedną oś – wyniku całkowitego (CAGR), dostajemy wykres jak poniżej.

Podane są tu średnie stopy zwrotu zbiorczo, dla wszystkich funduszy z danego segmentu. Nieźle widać, że:

– polska giełda miała wyraźnie fenomenalny czas, fundusze akcji polskich mają wynik najlepszy, 12.0%,

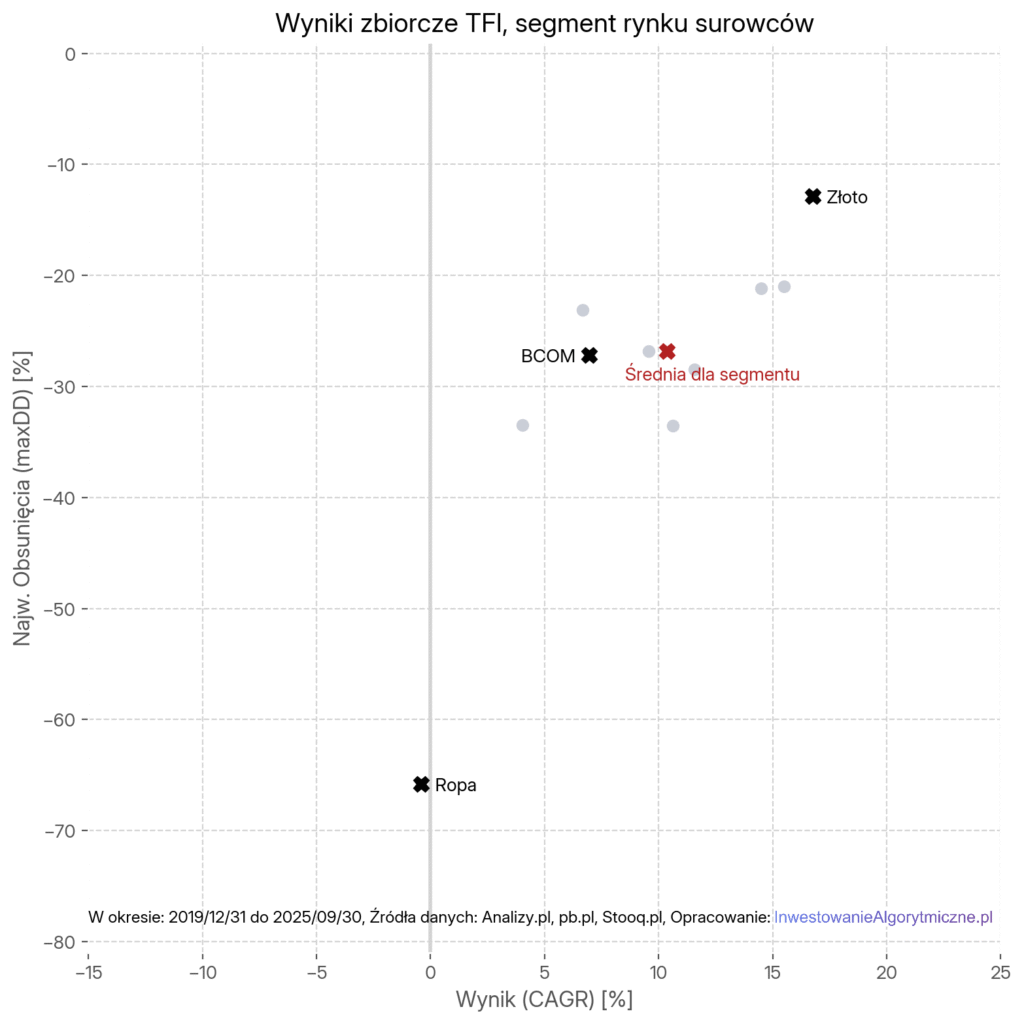

– tuż za nią jest rynek surowców (mało funduszy, ale jednak), 10.4% – tu głównie, jak się domyślam, za sprawą wzrostu cen złota i srebra, i wybranych innych metali,

– naturalnie za akcjami polskimi są fundusze PPK (9.5%) i mieszane polskie (5.6%), które oba są miksem wyników między akcjami (12.0%) a obligacjami PLN (3.7% rocznie),

– akcje zagraniczne z wynikiem 7.1%,

– mieszane zagraniczne 5.6%,

– najsłabiej wypadły w tym okresie wyniki funduszy dłużnych zagranicznych (1.2%), choć wiele z nich jest lepsze od pasywnej alternatywy AGGU.

Ale dobrze też widać, że rozbieżność wyników jest ogromna w segmencie absolutnej stopy zwrotu, spora też jest wśród funduszy akcji polskich i zagranicznych. Pozostałe segmenty są o wiele bliższe swoich średnich wyników.

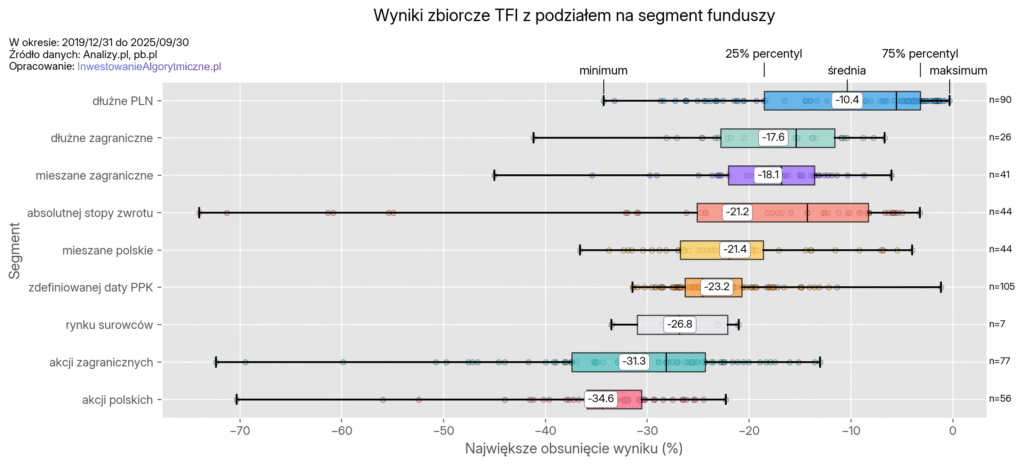

Zbiorcze wyniki – obsunięcie wyniku maxDD

Podobnie jak dla CAGR, można zrobić z obsunięciem. To przedstawia wykres poniżej.

Tu z kolei widać pewną odwrotność poprzedniej tendencji: fundusze dłużne, o relatywnie o niższych wynikach niż akcyjne odpowiedniki, mają też sporo niższe obsunięcia. Są po prostu spokojniejsze. Ich obsunięcie średnie (-10.4% dla polskich, -17.6% dla zagranicznych) jest sporo mniejsze od skrajnych akcyjnych (średnio -31.3% dla zagranicy, -34.6% dla akcji polskich).

Tu także największy rozrzut mają fundusze absolutnej stopu zwrotu i akcyjne.

Teraz przedstawię wyniki poszczególnych segmentów w powiększeniu, jakby ktoś chciał dokładniej zobaczyć, a na końcu artykułu – wnioski.

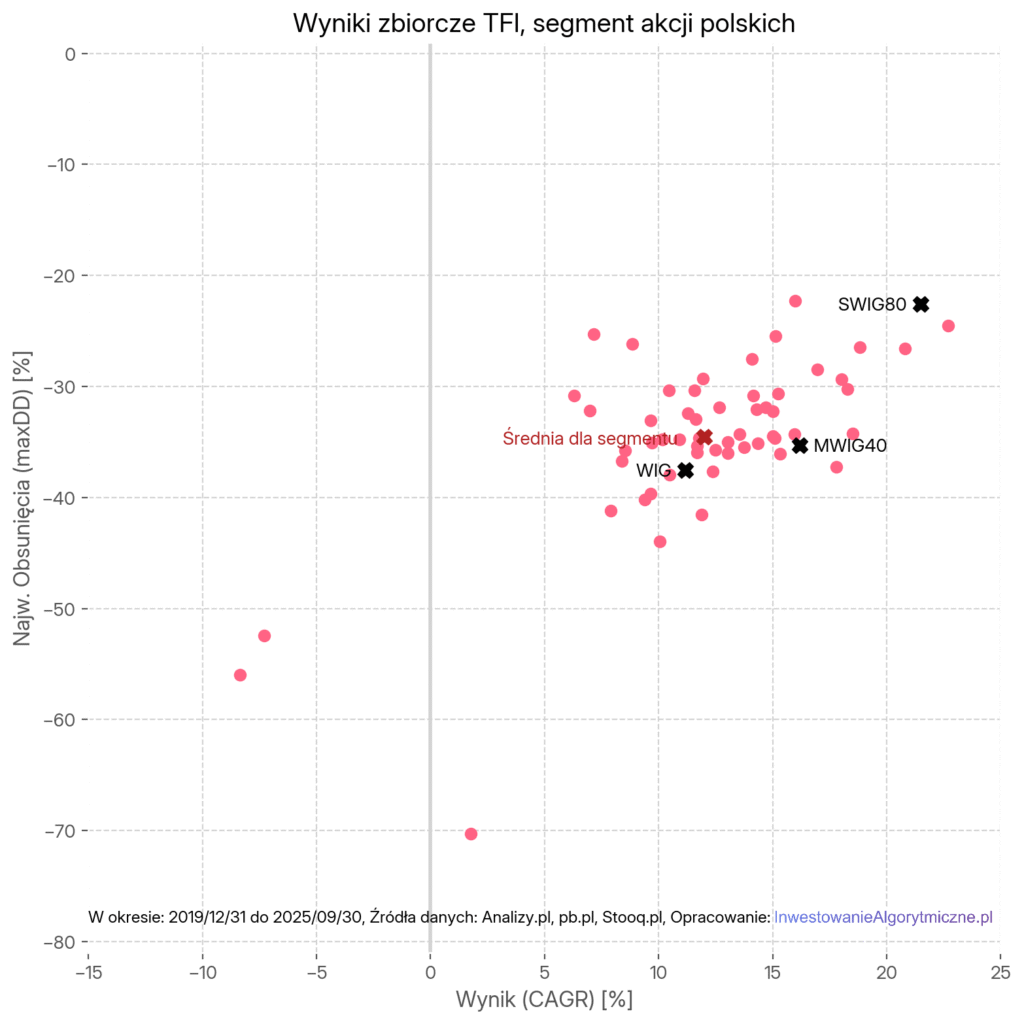

Segment akcji polskich

Funduszy tych jest w bazie 56. Benchmarki na wykresie to WIG oraz MWIG40 i SWIG80 – oba w wersji total return. Średni wynik segmentu to 12.0%, średnie obsunięcie -34.6%.

Mieszane polskie

Funduszy tych jest w bazie 44. Benchmarki na wykresie to WIG, SWIG80 w wersji total return i indeks obligacji rządu polskiego stałokuponowych TBSP. Średni wynik segmentu to 5.6%, średnie obsunięcie -21.4%.

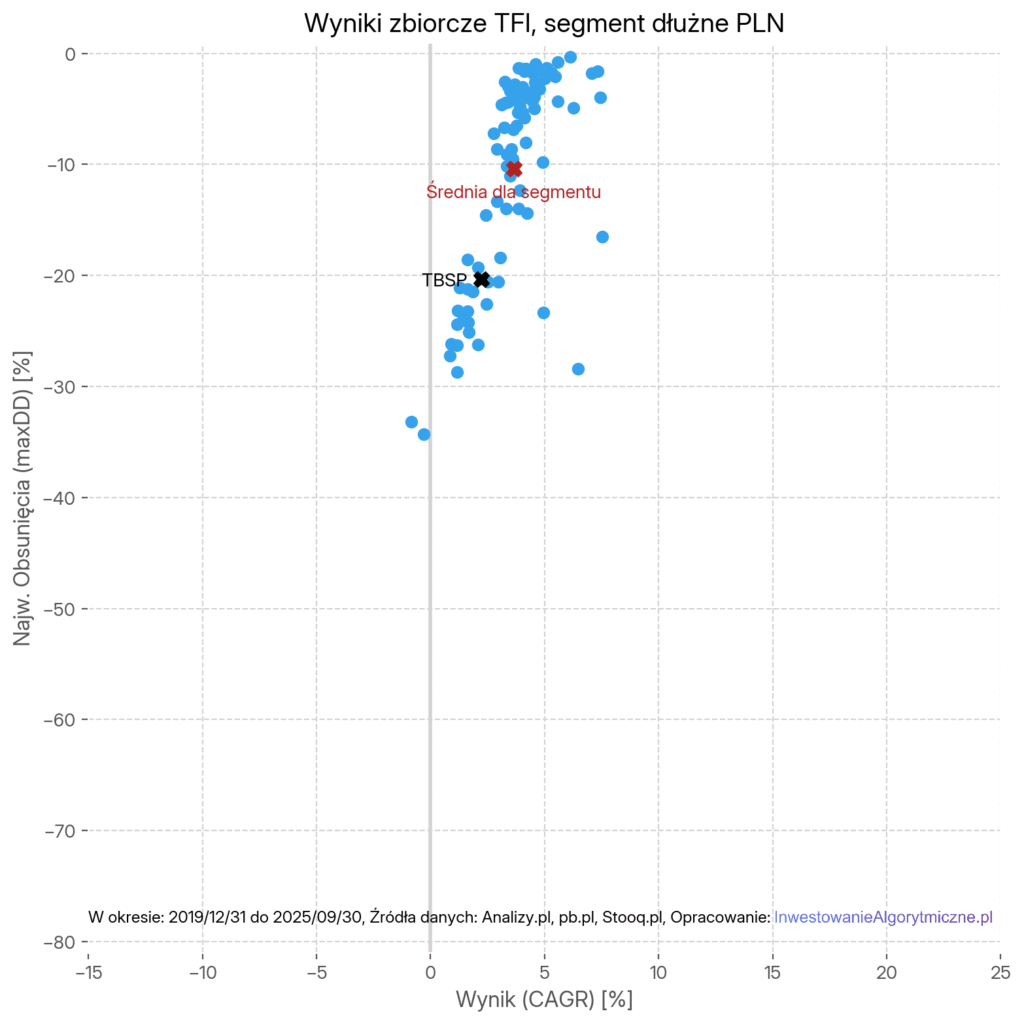

Dłużne polskie

Funduszy tych jest w bazie 90. Benchmarkiem na wykresie jest indeks obligacji TBSP. Średni wynik segmentu to 3.7%, średnie obsunięcie -10.4%.

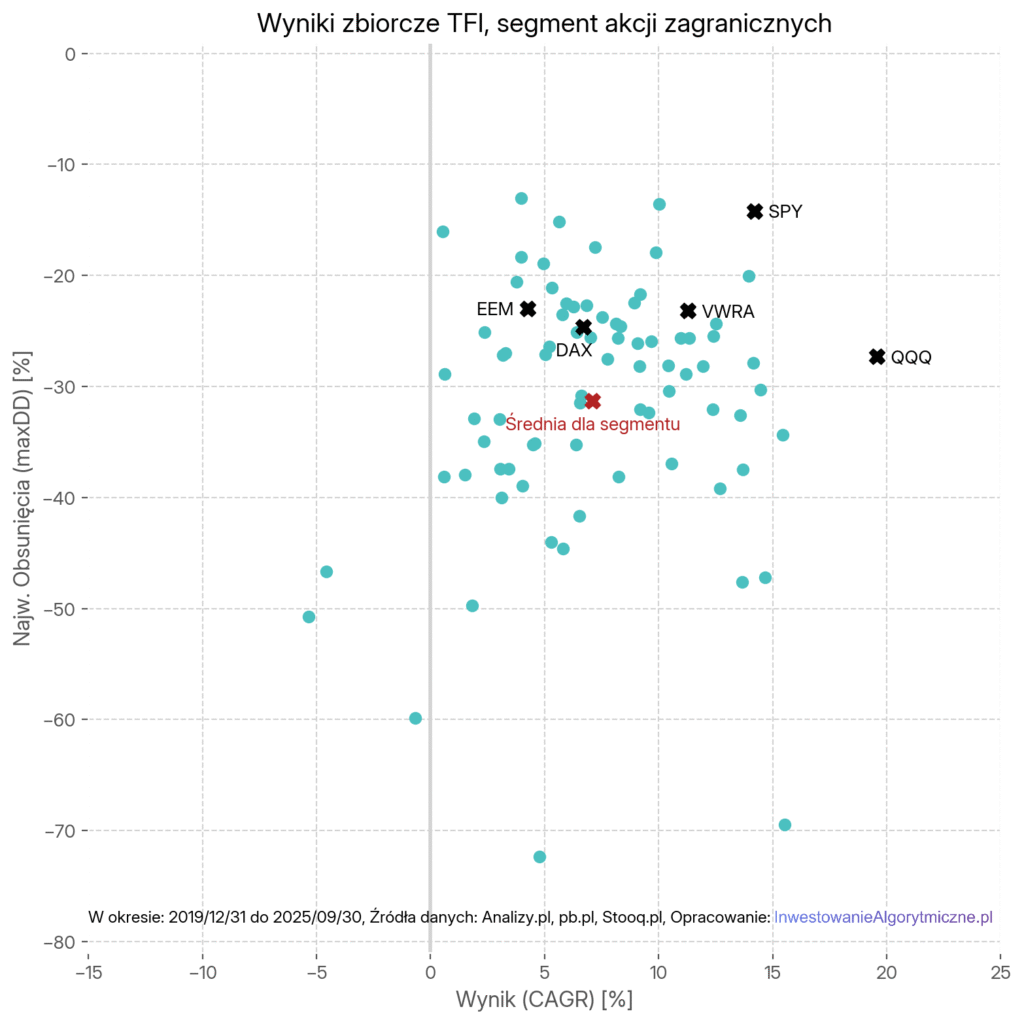

Akcji zagranicznych

Funduszy tych jest w bazie 77. Benchmarkiem na wykresie są indeksy: VWRA (FTSE All World, szeroki indeks światowy), SPY (amerykańskiej giełdy), DAX (giełdy niemieckiej), EEM (rynków wschodzących) i QQQ (Nasdaq). Średni wynik segmentu to 7.1%, średnie obsunięcie -31.3%.

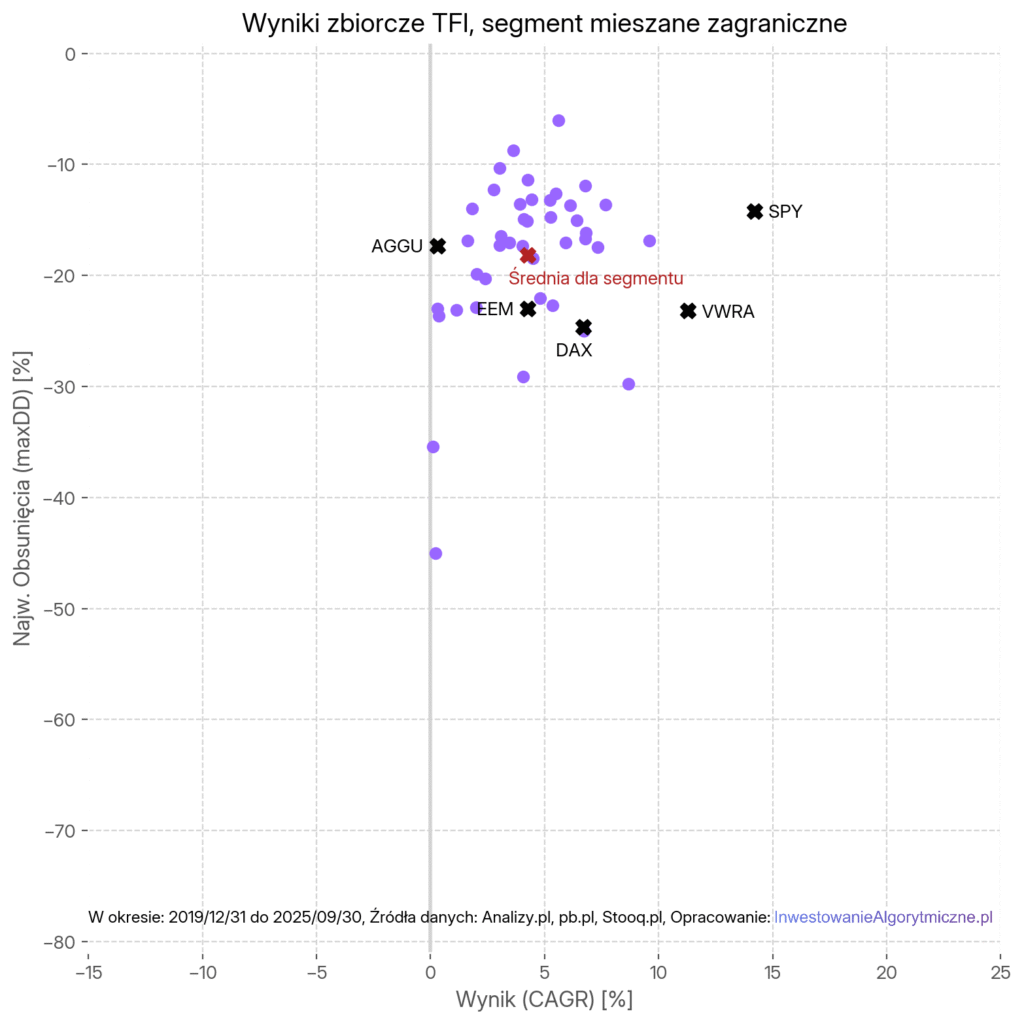

Mieszane zagraniczne

Funduszy tych jest w bazie 41. Benchmarkiem na wykresie są indeksy: AGGU (obligacje światowe), VWRA (szeroki indeks światowy), SPY (amerykańskiej giełdy), DAX (giełdy niemieckiej) i EEM (rynków wschodzących). Wszystkie przeliczone do PLN, z uwzględnieniem dywidend. Średni wynik segmentu to 4.3%, średnie obsunięcie -18.1%.

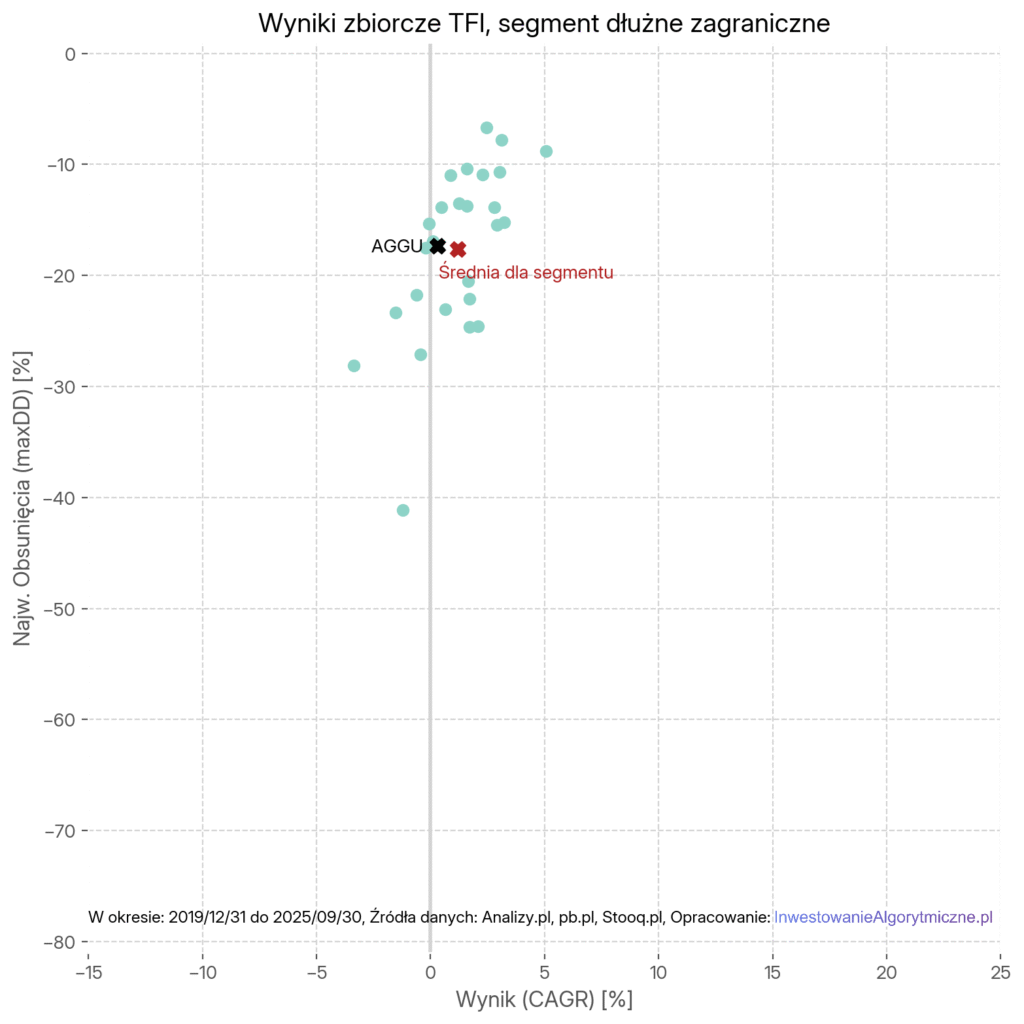

Dłużne zagraniczne

Funduszy tych jest w bazie 26. Benchmarkiem na wykresie jest. indeks AGGU (obligacje światowe), przeliczony wynikiem do PLN. Średni wynik segmentu to 1.2%, średnie obsunięcie -17.6%.

Rynku surowców

Funduszy tych jest w bazie 7. Benchmarkiem na wykresie są: cena ropy, cena złota i indeks BCOM (Bloomberg Commodity index total return). Wszystkie przeliczone do PLN. Średni wynik segmentu to 10.4%, średnie obsunięcie -26.8%.

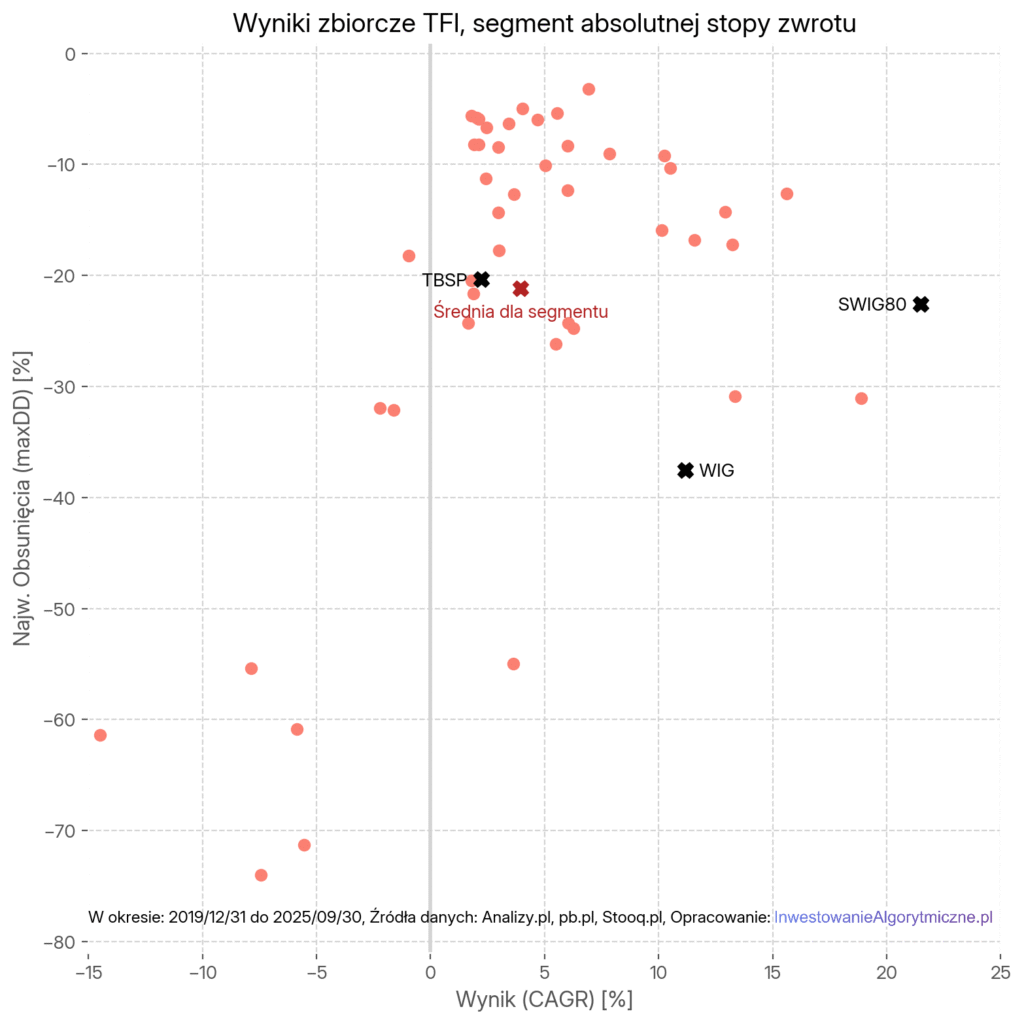

Absolutnej stopy zwrotu

Funduszy tych jest w bazie 44. Benchmarkiem na wykresie są indeksy WIG, SWIG80 (total return) i TBSP (obligacje polskie). Średni wynik segmentu to 4.0%, średnie obsunięcie -21.2%.

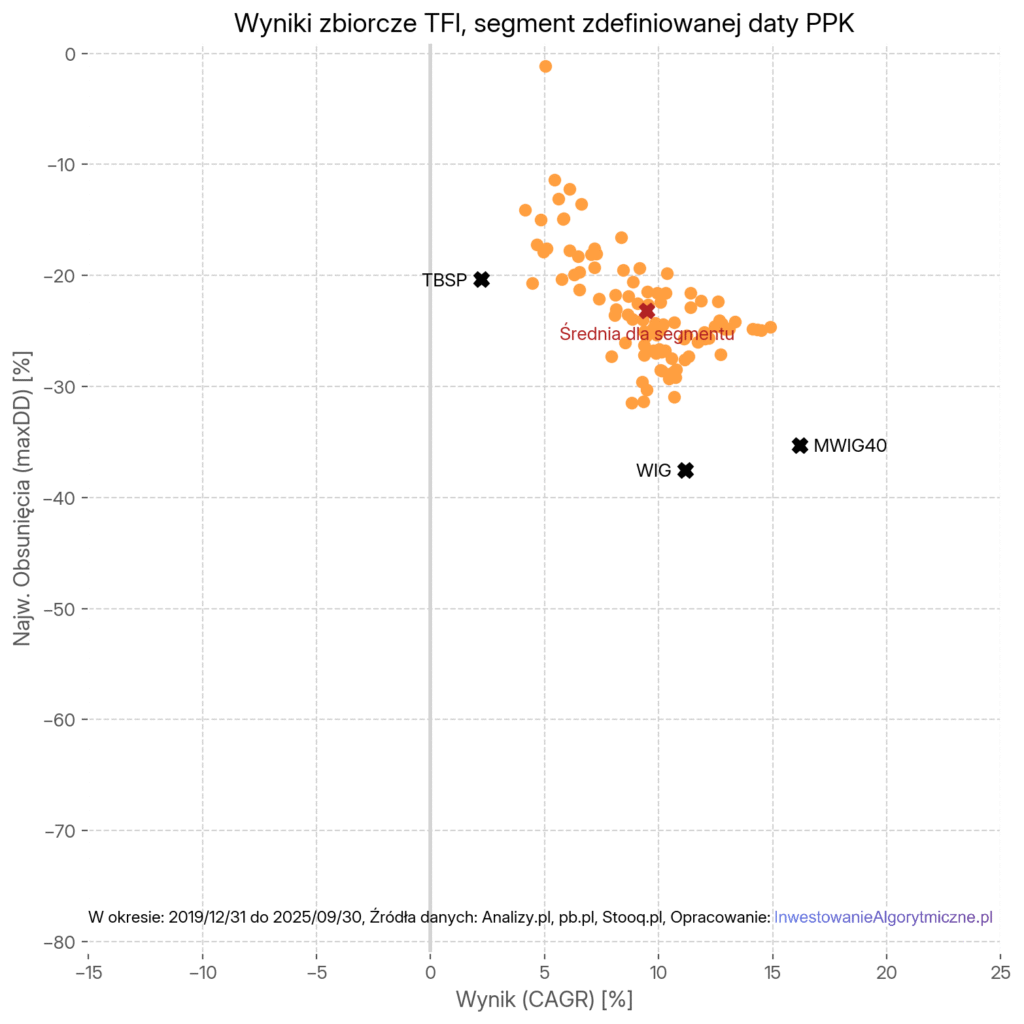

Zdefiniowanej daty PPK

Funduszy tych jest w bazie 105. Benchmarkiem na wykresie są indeksy WIG, MWIG40 (total return) i TBSP (obligacje polskie). Średni wynik segmentu to 9.5%, średnie obsunięcie -23.2%.

Wnioski

Wniosków można wysnuć na pewno wiele różnych, bo to bogaty zbiór danych. Poniżej załączam te, które ja uważam za najciekawsze.

Powszechna już wiedza jest taka, że funduszom trudno jest bić pasywne indeksy. Jest to częściowo prawda – medianowy czy średni wynik funduszy faktycznie zazwyczaj jest słabszy od pasywnych, ale w większości kategorii są jednak fundusze z wyższym wynikiem.

Ponadto – jest sporo funduszy z wynikiem podobnym, ale z mniejszymi obsunięciami. To są te, które są wprost na górze od któregoś z wybranych funduszy pasywnych. Na przykład indeks S&P500 trudno było pokonać w tym czasie (żaden z funduszy nie ma wyniku wyższego przy niższej zmienności), ale już dla indeksów WIG czy MWIG40 – jest sporo takich funduszy.

To jest moim zdaniem główny „selling point” ich twórców, że wynik może nie będzie tak wysoki jak pasywne inwestowanie, ale powinien być dużo mniej zmienny. Czy to się udaje? Bywa różnie, ale tak, czasem to się udaje.

Co mnie zdziwiło, to jak bardzo kategoria absolutnej stopy zwrotu (w której sam wiele lat pracowałem) podobna jest wynikami do mieszanych zagranicznych. Spora część funduszy jest w tym samym regionie. Wynik i obsunięcie średnie też jest bardzo podobne. Absolutna stopa zwrotu jest też jednak dużo bardziej zmienna. To sugeruje, że autorskie rozwiązania (czyli wybór odpowiedniego zarządzającego) w tej kategorii grają sporą rolę.

Inna ciekawa obserwacja, to że w kategorii funduszy dłużnych (zarówno PLN jak i światowych, wykresy po prawej) jest sporo funduszy z wynikiem wyższym, i o niższej zmienności niż indeksy obligacji. To może wynikać z faktu, że fundusze te nie mają „czysto rządowej” ekspozycji obligacyjnej, często dokładają obligacje korporacyjne, które są trochę bardziej ryzykowne, w zamian za wyższe oprocentowanie kuponu. Niemniej fakt pozostaje, że w kategorii funduszy dłużnych pasywna alternatywa wydaje się dużo mniej kusząca, niż same fundusze.

Fajnie widać np. w funduszach zdefiniowanej daty, jak ich wynik leży na (zakrzywionej w górę) krzywej łączącej wynik obligacji (TBSP) i akcji (WIG / MWIG40). To jest taka linia funduszy typu 80/20, 60/40, 30/70 itd., gdzie pierwsza liczba to zaangażowanie w akcje, druga w obligacje. To znany typ inwestycji emerytalnych, taki standard tzw. strategicznej alokacji aktywów. To już pierwszy krok do algorytmizacji inwestycji. Wrócę do tego typu strategii w przyszłym wpisie.

Podsumowanie / tu żyją strategie

Na koniec wrzucam wykres zbiorczy – szare punkty to wszystkie fundusze w tym okresie, kolorami oznaczyłem średnie wyniki każdego z segmentów. Pod nim zbliżenie na najbardziej interesujący region.

Jak widać, pasywne inwestycje (WIG, MWIG40 total return, SWIG80 total return, TBSP i SPY w PLN) nieźle rozpinają przestrzeń tego, „gdzie żyją” wyniki większości funduszy. Niektóre z funduszy mają wynik niższy, ale za to przy sporo mniejszej zmienności. Są też fundusze – kilka szarych punktów, które potrafią się wybić z tego obszaru. Zarówno in plus – w górę i na prawo, jak i in minus.

Jeśli zapamiętać z tej analizy jeden wniosek, niech to będzie ten – wyniki inwestycyjne są mocno zmienne w czasie. Wynik każdego z wehikułów inwestycyjnych warto rozważać w szerszym kontekście. Decydując się na jakąkolwiek inwestycje, warto wiedzieć gdzie „żyje” dana kategoria inwestycji, w jakim zakresie stóp zwrotu, w jakim obszarze obsunięć. Czego można się po niej spodziewać, jak radziła sobie w przeszłości. Jednocześnie nie zapominać, że przyszłe zachowanie nie gwarantuje takich samych wyników w przyszłości. Wiele zależy od cykli rynkowych, sytuacji rynkowej, ale im dłuższe dane (w tej analizie, pamiętaj, to tylko 6 lat, choć sporo się działo w tym czasie), tym wyniki będą bardziej miarodajne.

Uzbrojeni w taki arsenał wyników, możemy teraz ruszyć w dżunglę strategii algorytmicznych i ocenić, jaki wynik którejś z nich ma się do tego, co było możliwe na rynku. O tym w kolejnych wpisach.

To jest wpis #4. Odtąd kolejne wpisy będą numerowane.

Podoba Ci się to co przeczytałeś? Albo jeszcze lepiej – nie podoba się! I chcesz o tym napisać? Z czymś się nie zgodzić, zaprotestować? Pisz śmiało w komentarzach 🙂