Co to znaczy, że fundusz jest dobry? MAR ratio

Czasem jak rozmawiam ze znajomymi, szczególnie tymi spoza świata inwestowania w akcje czy w ogóle rynki finansowe, kiedy dowiadują się, że tam inwestuję, proszą o polecenie czegoś do zainwestowania.

To trudne pytanie, i staram się odpowiadać ogólnikowo, bo ani nie jestem doradcą inwestycyjnym, ani nie znam przyszłości, ani też nie uważam, że jest jakiekolwiek rozwiązanie one-fits-all — każdy musi dopasować swoje inwestycje pod siebie, pod swoje cele i pod swoją akceptację ryzyka.

A tym bardziej nie chcę tracić znajomych przez to, że ktoś zainwestuje w coś, nie wytrzyma na drawdownie — obsunięciu kapitału, które nieuchronnie każda inwestycja będzie mieć, a potem będzie pretensja, że przecież ja polecałem.

To jednak jest ogólnie bardzo dobre pytanie — co to znaczy, że fundusz czy inwestycja jest lepsza od innych?

Albo inaczej: jakie cechy powinna mieć strategia, żeby uznać ją za lepszą?

Kryteria wyboru najlepszych: zysk vs ryzyko

Znam ludzi w branży TFI, dla których jedyną odpowiedzią na to jest: wynik. Ma mieć najwyższy wynik. Tj. zarobić najwięcej pieniędzy.

To jest jednak odpowiedź naiwna, bo wynik zawsze jest nierozerwalnie związany z poświęceniem, które trzeba podjąć, żeby ten wynik osiągnąć. Jest tak i w życiu ogólnie, i w inwestowaniu szczególnie. W inwestowaniu to poświęcenie nazwano nawet ładnie: ryzyko.

Ryzyko to temat rzeka, można mierzyć go na różne sposoby. Może się realizować (w postaci obserwowanej zmienności wyceny zainwestowanych środków), lub nie zrealizować (pozostawać ukryte). Są różne mądre miary ryzyka, i powstałe na ich bazie wskaźniki, którymi ludzie lubią porównywać inwestycje między sobą — Sharpe ratio, Sortino ratio, Omega ratio, a nawet takie bardziej egzotyczne, jak Ulcer index. Każda z tych miar ma swoje wady i zalety, ale często każda oddzielna grupa aktywów ma swoje „typowe” widełki dla tych wskaźników, i przez to różne zakresy, w ramach których ich wyniki się poruszają.

Są też inne aspekty poświęcenia, które trzeba ponieść, żeby mieć dobry wynik inwestycyjny: koszt alternatywny, to znaczy koszt utraconych możliwości. Kiedy Twoje pieniądze pracowały w jednej strategii, przynosząc jakiś zysk, tymczasem nie były w innej, o innych (być może gorszych, być może lepszych) parametrach zysku / ryzyka.

Miara MAR

Uwzględniając powyższe właściwości, ja na swoje własne potrzeby najbardziej lubię korzystać z dość prostej miary, jaką jest całkowity zysk ze strategii (inwestycji), uśredniony do wartości rocznej, dla wygody porównań między różnymi latami — czyli CAGR — dzielony przez całkowite obsunięcie kapitału — czyli maxDD, jakiego trzeba było doświadczyć po drodze.

Kiedyś traderzy w Stanach nazywali to Calmar (w wersji kilkuletniej) albo MAR ratio (w wersji całej historii danych), od nazw firm, która je kiedyś publikowały (California Managed Accounts Reports w przypadku Calmar w latach 90-tych w USA, i krótsze Managed Account Reports w przypadku MAR w latach 80-tych).

Czyli w skrócie:

Ta jest jedną z bardziej uniwersalnych miar, bo:

– zawiera w sobie informację o całkowitym wyniku (CAGR w liczniku), który jest jednym z głównych celów wielu inwestujących,

– uwzględnia też ryzyko, ale w postaci nie zmienności z miesiąca na miesiąc (co jest używane np. w mianowniku Sharpe ratio), ale najgorszego łącznego okresu, który trzeba było przetrwać w danym funduszu / strategii (maksymalne obsunięcie, maxDD, w mianowniku),

– łatwo pokazuje zarówno relatywny wynik w jednej wybranej klasie strategii / inwestycji vs inne — np. wszystkich funduszy akcyjnych między sobą, albo wszystkich dłużnych między sobą, i też dobrze porównuje klasy aktywów.

Poniżej tabela i wykres.

Tabela funduszy TFI wg MAR

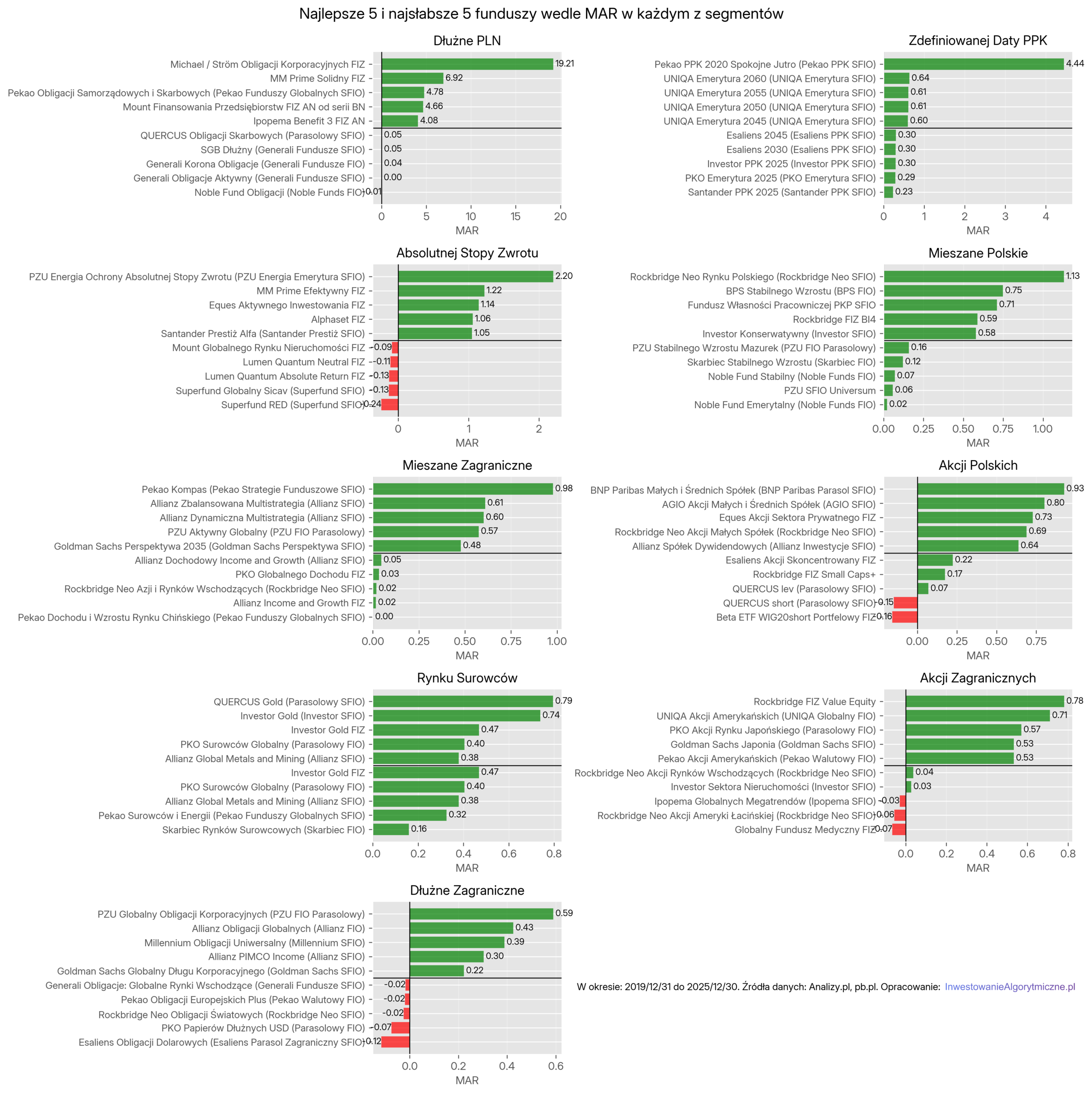

Tabela pokazuje listę 5 najlepszych i 5 najsłabszych funduszy w swoim segmencie. Dane są za okres od końca 2019 do końca 2025 roku (6 lat), źródło Analizy.pl i PB.pl.

MaxDD zawsze jest ujemny, więc brana jest w miarze MAR wartość bezwzględna tej liczby. Jeśli słupek poniżej jest czerwony, oznacza to, że CAGR, średnioroczny wynik funduszu, był ujemny.

Nieźle widać, że w niektórych segmentach (np. mieszanych polskich lub rynku surowców) wszystkie fundusze, nawet te najsłabsze, mają miarę MAR dodatnią, co oznacza dodatni wynik. To niezły papierek lakmusowy tego, że jesteśmy w hossie — „a rising tide lifts all boats”.

Mapa funduszy TFI z najlepszymi MAR

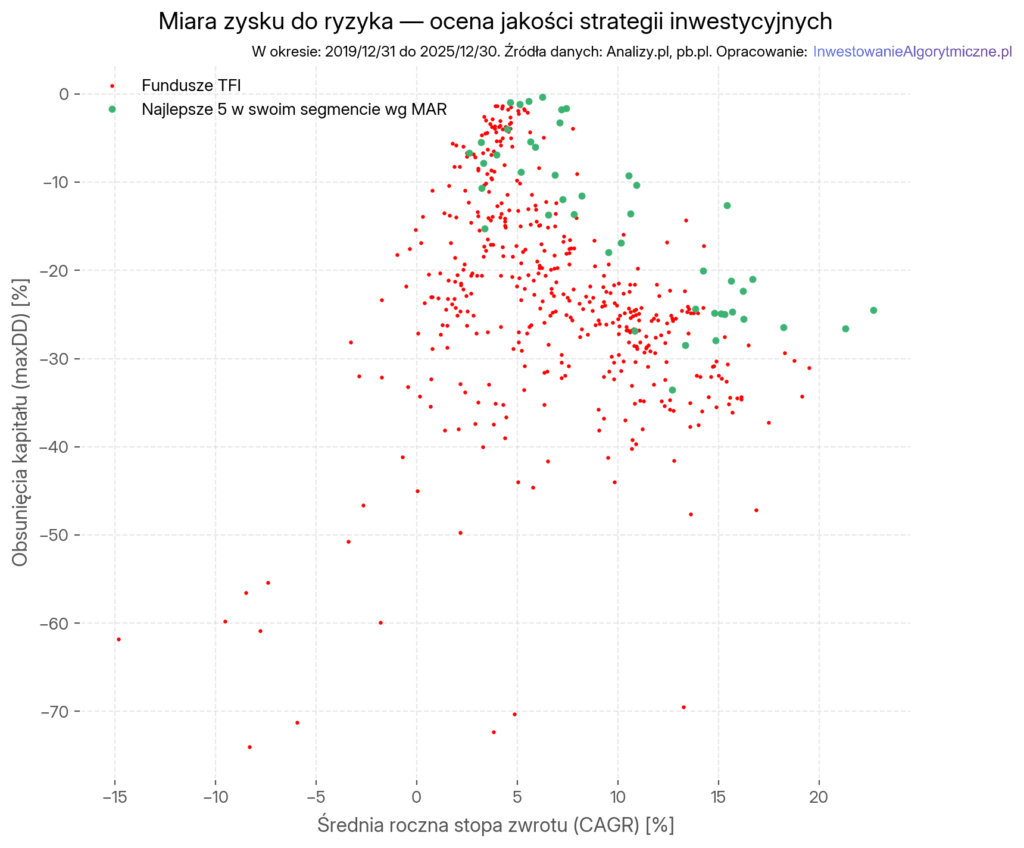

Wykres pokazuje położenie 5 najlepszych z każdego segmentu na mapie wyników TFI. Jak widać — to głównie te zajmujące prawy górny róg: wysokie CAGR przy dość niskich MaxDD.

Dwie uwagi na koniec.

To na co trzeba uważać, to zmienność ukryta — w niektórych kategoriach funduszy (np. private equity, których tutaj nie ma) zmienność i ryzyko nie są wyraźnie widoczne w wynikach. Są ukryte — wyjdą na jaw dopiero, jak ktoś będzie chciał je sprzedać, jak konieczna będzie rynkowa wycena. Podobnie jest w nieruchomościach. Między innymi dlatego wolę strategie na płynnych rynkach (akcji, obligacji) — tam codzienna wycena zmniejsza szansę (nie do 0, ale znacznie), że realne ryzyko strategii pozostaje niewidoczne, szczególnie tym bardziej, im dłuższy wynik strategii uwzględniać.

Więc być może część z tych strategii na mapie, ma na razie przesadnie wysokie notowania — np. nie doświadczyły jeszcze swoich historycznie wysokich obsunięć kapitału. Tak może być np. w przypadku obligacji korporacyjnych, które przez większość czasu dają solidnie zarobić, a bankructwo firmy (które w końcu trzeba uwzględnić w wycenie funduszu) zdarza się bardzo rzadko, raz na jakiś czas. Byłbym więc ostrożny z wnioskami dotyczącymi funduszy stosującymi tego typu strategie.

To samo zresztą może mieć miejsce z funduszami z innych kategorii. Zawsze więc warto przyjrzeć się dokładnie strategii konkretnego funduszu przed wyborem, narzędzie analityczne takie jak powyższa mapa to dopiero wstęp do dalszych wnikliwych rozważań.

Wnioski

Co z tego wynika? Wybierając inwestycje (czy to fundusz, czy własne strategie algorytmiczne, czy cokolwiek), trzeba mieć jakieś kryterium doboru. Czasem patrzy się na sam wynik, ale sam wynik bywa złudny — często najlepsze wyniki (np. w hossie) mają fundusze najbardziej ryzykowne, a nie każdy z inwestujących celuje w (i jest w stanie znieść) maksymalne ryzyko.

Dobrym pytaniem jest: czy poniesione ryzyko było uzasadnione? Tj. czy wynik jest proporcjonalny do ryzyka. W ocenie tego pomaga MAR ratio, czyli relacja CAGR (wyniku średniorocznego) do MaxDD (największego obsunięcia).

Im dłuższy okres, w którym ją mierzymy, tym większa wartość tej miary. W krótkich okresach, np. 2-3 letnich, obsunięcie kapitału może się w ogóle nie zdarzyć, bo np. trwa hossa i korekty są małe. W dłuższym okresie — ja użyłem 6, ale optymalnie byłoby jeszcze dłużej, np. 10, 15 lat — z dużą dozą pewności wystąpią okresy, które dla każdej strategii są prawdziwym testem jej skuteczności w trudnych warunkach.

Najlepsze strategie to te, które wypracowują wynik i radzą sobie w trudnych czasach dobrze. Na mapie wyników będą to najczęściej te w prawym górnym rogu mapy.

To jest wpis #10. Podoba Ci się to co przeczytałeś/łaś? Albo jeszcze lepiej – nie podoba się! I chcesz o tym napisać, z czymś się nie zgodzić, zaprotestować? Pisz śmiało w komentarzach.